Nées à la fin des années 1970 d’un mouvement de dérégulation aux Etats-Unis permettant aux sociétés aux bilans fragiles d’emprunter en dehors de la sphère bancaire, les obligations spéculatives ou à haut rendement se sont chaotiquement mais progressivement hissées à une place de choix dans les allocations des investisseurs ces dernières années. Malgré des années noires pour ce type d’obligations à risque, notamment 1989, 2001 ou 2008 – cette année-là plus d’un émetteur sur dix faisait défaut ! -, le marketing financier a progressivement réussi à transformer la terminologie initiale des années 80, « Junk Bonds », en une expression commercialement beaucoup plus valorisante : « High Yield ». Le mouvement de baisse des taux directeurs et leur maintien à des niveaux très bas, voire négatifs, a fini de faire tomber les dernières barrières des institutions qui refusaient auparavant d’investir sur ce type d’actif et a favorisé la diffusion et la normalisation du High Yield dans les allocations mêmes les plus prudentes. Et, finalement, ces 45 premières années d’histoire du High Yield se terminent très bien pour ce segment obligataire puisqu’il a plutôt bien traversé la crise du Covid, grâce à des taux de défaut très bas ces dernières années – aux alentours de 2%-- et a également assez bien traversé le krach obligataire de 2022 issu de la hausse des taux, en subissant des à-coups beaucoup moins prononcés que les obligations de qualité Investment Grade.

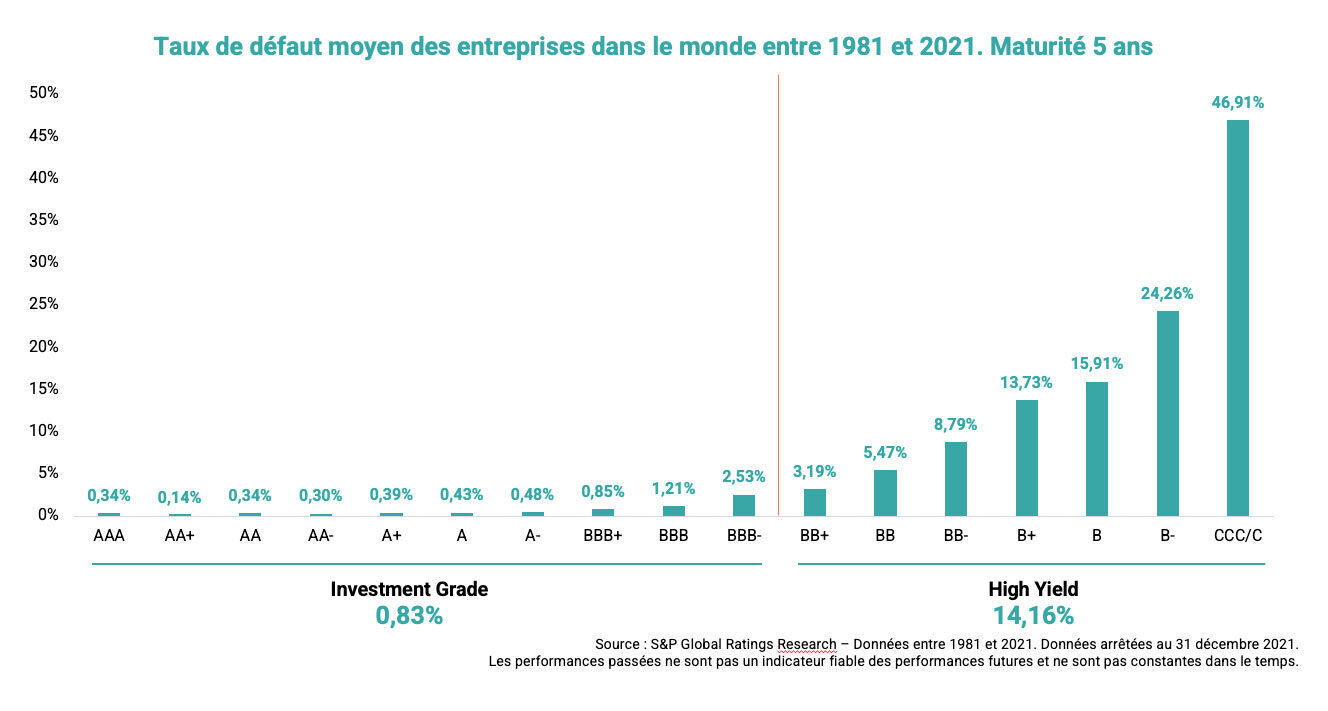

Alors que les banques centrales ont pris depuis 2022 le contre-pied des dernières décennies, en remontant les taux d’intérêt, en détruisant des liquidités et en freinant la croissance, on observe une remontée des taux de défaut au sein du segment High Yield aux environs de 4% aujourd’hui au niveau mondial, soit un retour à sa moyenne historique de longue période. Cela a un mérite, c’est qu’il est aisé pour l’allocataire de constater quel est l’impact sur un portefeuille des défauts moyens historiques et de le garder à l’esprit pour éclairer ses choix d’investissement : en moyenne sur longue période, 1 émetteur High Yield sur 7 fera défaut dans les 5 ans qui viennent.

Nous conseillons deux approches obligataires pour 2024 : l’une prudente…l’autre aussi

Dans ce nouveau contexte de croissance faible et de resserrement des conditions de financement, visible dans la dangereuse atonie du marché primaire High Yield actuelle, une allocation obligataire pour 2024 devra conjuguer prudence et performance. Deux approches de gestion existent selon nous pour générer une telle efficience :

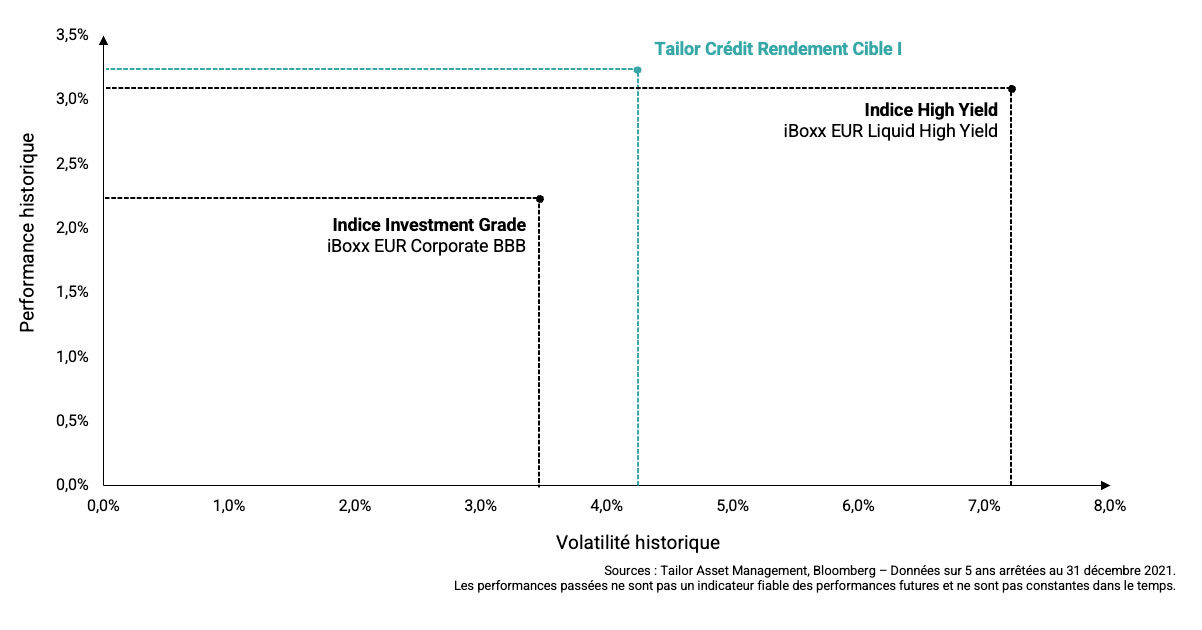

Favoriser les obligations de qualité « Investment Grade » en compensant leur rendement modéré par des sources d'alpha constitue une approche axée sur la « value ». Cela implique la recherche de spreads anormalement élevés qui ne sont pas justifiés par un risque additionnel, mettant ainsi l'accent sur la décote tout en maintenant la qualité des obligations. En complément, la stratégie favorise une gestion très active visant à réaliser des bénéfices sur les obligations qui se sont appréciées et dont les rendements ne présentent plus de prime intéressante, pour les remplacer par des émetteurs « value ». Cette approche permet de recharger en permanence le potentiel de surperformance du fonds. Il est important de noter que l'Investment Grade "value" avec une gestion active a démontré sa capacité à rivaliser, voire surpasser, le High Yield en dehors de la période de hausse des taux observée en 2021/2022.

Il faut pour cela s’éloigner des « fixed income managers Jumbo » (grandes sociétés de gestion obligataires internationales) dont les taux d’emprises sur le marché des obligations Investment Grade les confine de facto à une gestion « buy & hold » qui ne permet pas de dégager d’alpha significatif. Un investisseur avisé privilégiera donc les fonds gérés par des asset managers de taille intermédiaire spécialisés dans ce type de stratégie. Un fonds comme Tailor Crédit Rendement Cible[1] (+12,33% YTD part I au 29/12/2023) en est l’illustration :

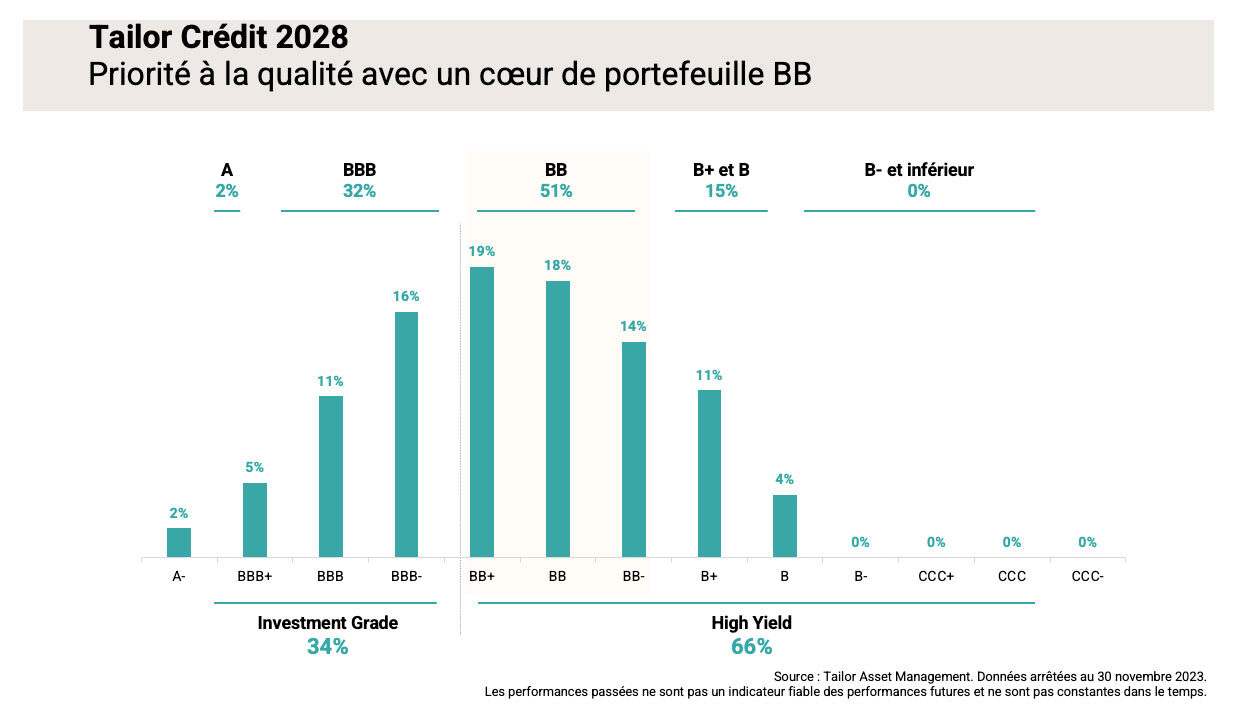

Seconde approche à privilégier : les fonds High Yield pensés pour aborder un contexte de taux de défauts plus élevés. Citons le positionnement très clair dans ce domaine du fonds Tailor Crédit 20282 : un fonds à échéance qui est construit avec 2 crans prudentiels :

- Éviter la zone du High Yield touchée en premier par les défauts, à savoir le CCC dont 1 émetteurs sur 2 fait défection en moyenne sur 5 ans et même le rating B- dont une obligation sur quatre sera confrontée à un évènement de crédit d’ici 2028.

- Diversifier le nombre d’émetteurs. Ce fonds comporte environ 200 émetteurs équipondérés, de sorte que, en ayant pris la précaution d’être absent des segments CCC et B-, confiner un éventuel problème de crédit sur une obligation mieux notée à une fraction du portefeuille le rendant peu sensible à des risques idiosyncratiques.

Au-delà des solutions sur mesure que Tailor AM est en mesure de concevoir, nous pensons que les 2 approches de nos fonds Tailor Crédit Rendement Cible et Tailor Crédit 2028 constituent une boussole utile pour l’année 2024. Il serait excessif de considérer le High Yield comme totalement inutile pour 2024 mais il est aisément substituable par une stratégie Investment Grade « value » gérée activement qui présentera un meilleur couple rendement-risque ou, si l’on s’attache au High Yield, il faut alors probablement en exclure la partie la plus « junk » et construire un portefeuille de façon prudentielle.

Christophe ISSENHUTH

Chairman TAILOR Asset Management & Portfolio Manager Fixed Income

[1] [2] Ce fonds présente un risque de perte en capital, un risque de taux d’intérêts et un risque de crédit. Pour plus d’informations sur les caractéristiques, les risques et les frais de ce fonds, et avant tout investissement, nous vous invitons à lire les documents règlementaires disponibles sur notre site internet www.tailor-am.com.