Les États-Unis représentent environ un quart de la production mondiale, et la part de la consommation des ménages dans le PIB national est estimée à 70 %. La propension et la capacité à dépenser de ces derniers sont donc d’une importance capitale.

Au cours de la période qui a suivi la pandémie, la consommation américaine semblait inébranlable. Ni l’inflation, ni le resserrement monétaire opéré, l’un des plus rapides de l’histoire, ne sont parvenues à enrayer cette dynamique. Les ménages américains ont fait mentir le consensus des économistes qui, fin 2022, prévoyaient que la politique monétaire entraînerait une récession dans les douze mois. Ils ont également contraint les plus grands instituts de recherche à revoir à la hausse leurs prévisions de croissance pour les États-Unis et, dans une certaine mesure, l’économie mondiale.

Les soutiens à la consommation semblent s'essouffler

Les généreux plans de relance gouvernementaux, combinés à l’épargne accumulée lors des confinements, ont nourri notre Atlas qui, grâce à ce boost d’énergie, a pu soutenir l’économie du pays durablement. Une foule de programmes budgétaires, sous la forme notamment de chèques de relance, d’allocations de chômage élargies et de crédits d'impôt pour enfants, sont venus soulager les ménages et leur apporter de l’argent frais, faisant grimper sensiblement le revenu disponible. Ces programmes semblent toutefois être arrivés au bout de leurs réserves. Selon une étude récente de la Fed de San Francisco, l'épargne excédentaire qui s’élevait à 2.100 milliards USD est aujourd’hui entièrement épuisée. Quant au taux d’épargne, il est tombé à seulement 3,2 %, bien en dessous de la moyenne à long terme (plus de 8 %), ce qui ne laisse qu’un très mince coussin aux ménages américains pour faire face à un éventuel retournement de cycle.

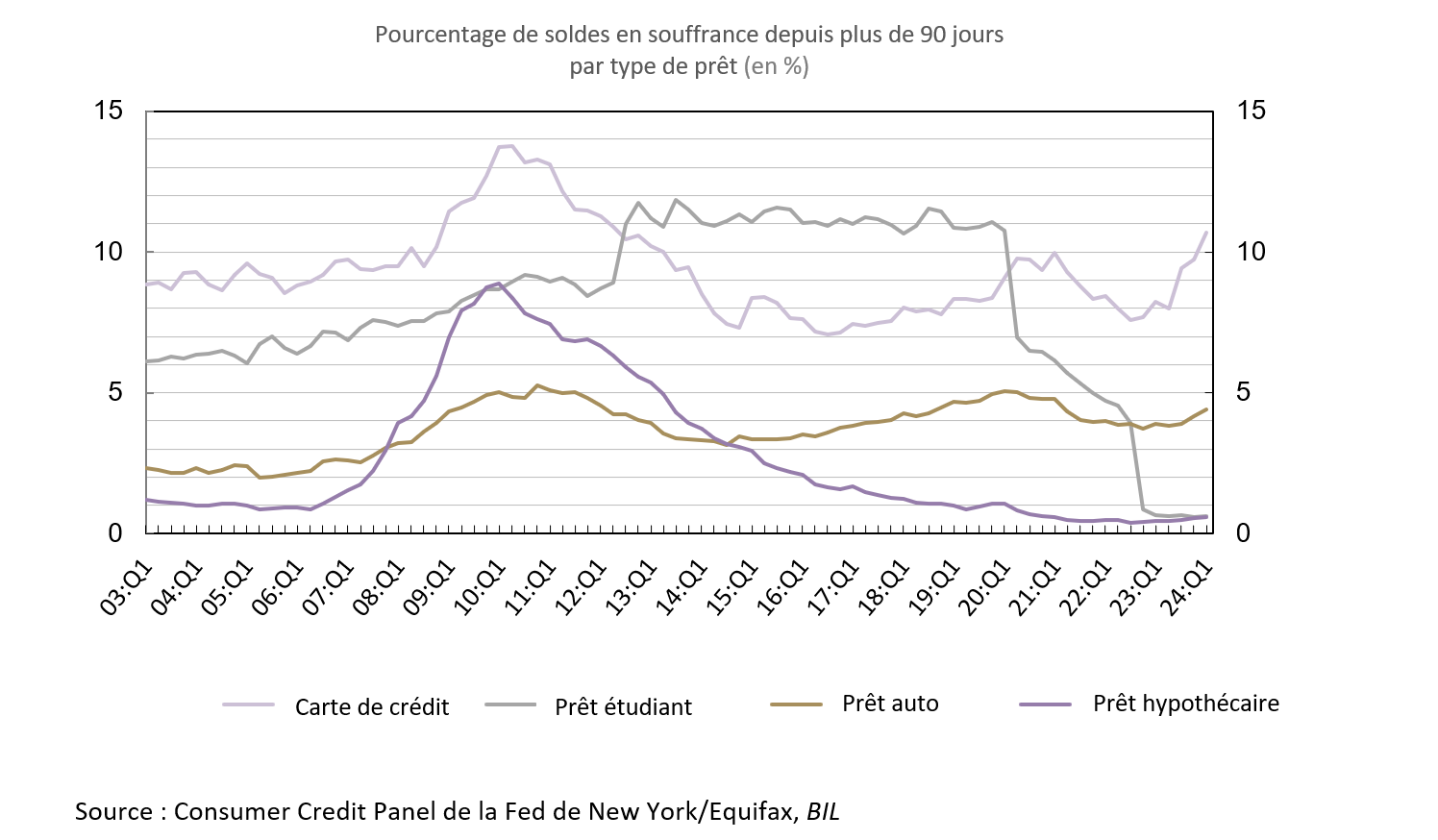

L'endettement a également permis aux Américains de continuer à se faire plaisir au lendemain des confinements. Avant la pandémie, l’encours de dette sur cartes de crédit aux États-Unis s'élevait à 927 milliards USD. Les données les plus récentes de la Réserve fédérale révèlent qu'il se monte aujourd'hui à pas moins de 1.120 milliards USD. Et ne parlons pas de la dette fantôme « buy now pay later » (« acheter maintenant, payer plus tard »), qui n’apparaît pas dans les statistiques officielles. Avec un TAEG moyen proche de 27 % actuellement pour la dette sur cartes de crédit, la pression sur le budget des ménages est de plus en plus évidente. Au 1e trimestre 2024, près de 9 % des soldes de cartes de crédit sont passés au statut d’impayés, dont le montant total est désormais supérieur aux niveaux pré-Covid.

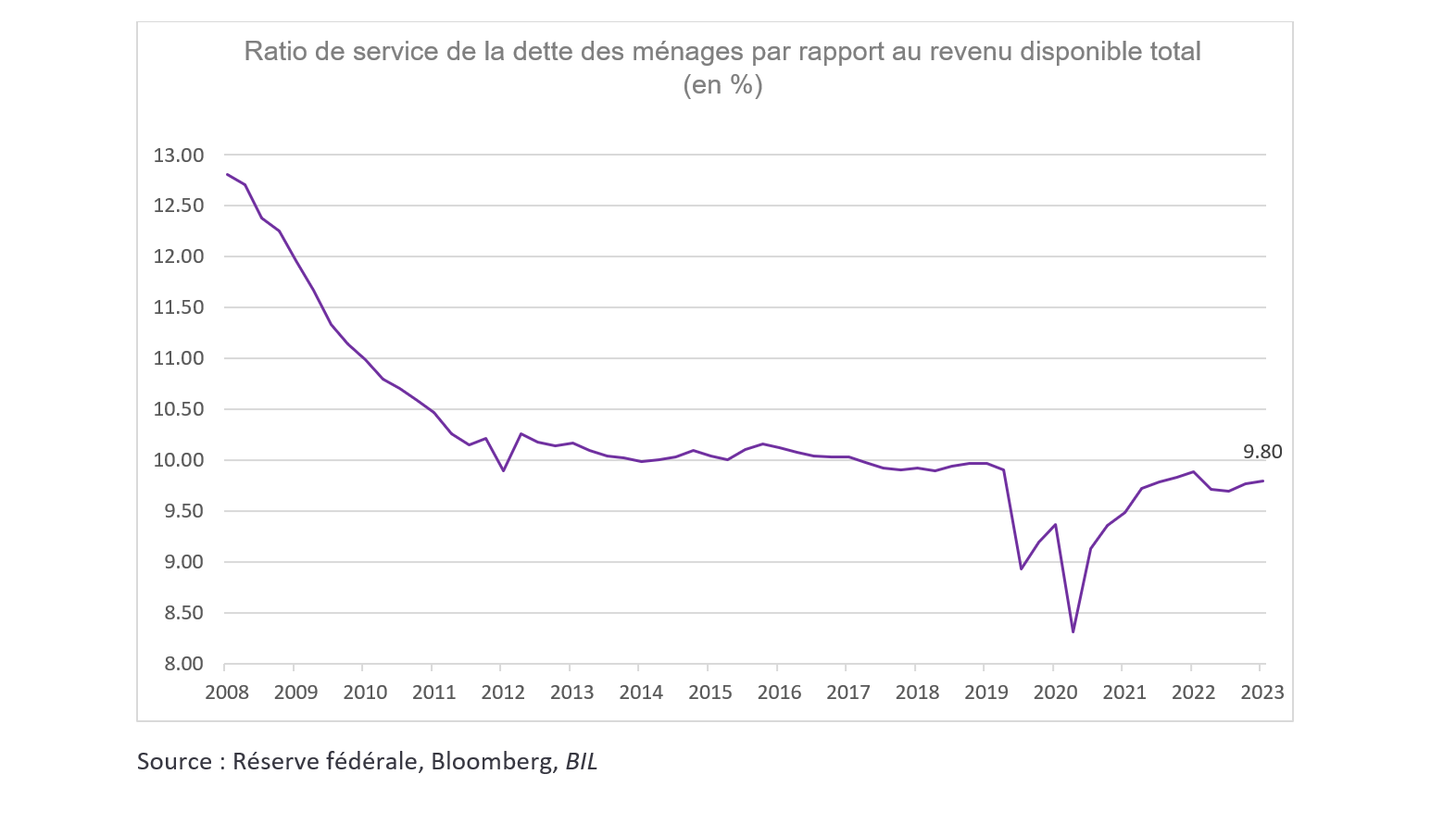

Le point positif est que de nombreux ménages américains sont parvenus à sécuriser de faibles taux hypothécaires avant la remontée des taux d'intérêt (les prêts hypothécaires américains sont généralement contractés à taux fixe sur 30 ans). De ce fait, le ratio global du service de la dette des ménages [1] reste tout à fait gérable, à moins de 10 %.

Le troisième facteur, et probablement le plus important, qui soutient les dépenses américaines est le marché du travail. Alors que les entreprises peinaient à embaucher des travailleurs au lendemain de la pandémie, le taux de chômage est tombé à des niveaux qui n’avaient plus été observés depuis 1969. Les travailleurs ont ainsi bénéficié d'un nouveau pouvoir de négociation et les salaires ont flambé. Nous constatons aujourd’hui un refroidissement du marché de l'emploi, peut-être plus marqué que ne le montrent les statistiques officielles. Le nombre d’emplois vacants est à son plus bas niveau depuis février 2021, tandis que le revenu personnel après impôt n'a augmenté que de 1,5 % au T1 de cette année, soit la progression annuelle la plus lente depuis 2022. Fait révélateur, le nombre de demandes d’allocations de chômage est en forte hausse depuis la fin du mois d'avril. Si la croissance observée au niveau de l’emploi non agricole infirme l'hypothèse d'un affaiblissement significatif du marché du travail, cette variable statistique risque selon nous d’être revue sensiblement à la baisse à l'avenir en raison de la manière dont les fermetures d'entreprises sont estimées dans le modèle du BLS (Bureau of Labor Statistics).